事業をするときに、必須となる「お金」。

特に創業時には、お金に悩むケースがほとんどです。

自分で貯めた資金で全部できればOKなのかも知れませんが、準備万端!というまで貯めようとしても終わりが見えないし、いつの間にかおじいちゃんになってしまった!ということもあるとかないとか。

こんなとき、選択肢としてあるのが「借入」です。

では、「そんなら借入をしよう!」というときにどこに頼れば良いのでしょうか?

創業時のお悩みを解決するシリーズとして、融資制度について書いていきます。

借入金の調達先

事業をするにあたり、自分のお金(自己資金といいます)以外の資金を外部から調達したいと考える場合、一番ポピュラーなものとして「銀行からの借り入れ」があります。

そのほか、出資を受ける(=株主となってもらう)などありますが、これは全然違う話なのでまたの機会に。

この借入金、どこから借りれるのかというと、創業時に関していえば通常

① 日本政策金融公庫

② 民間の金融機関(制度融資)

という2択となります。

日本政策金融公庫とは何なのか

これは国が100%出資している金融機関で、「政府系金融機関」といった分類をします。

通称「公庫」でございます。そう、みなさん「こうこ!こうこ!」と呼んでいます。

※以前は、国民生活金融公庫といい、通称「国金」といいました。みなさん「こっきん!こっきん!」と呼んでいました。今でも、その名残で「こっきん!」と呼ぶ方はいらっしゃいます。40代以上の層の方を中心に。

この公庫、金融機関ですが、預金機能はありません。

なので、ここから借入をする場合は、別の民間の銀行口座が必要となります。

公庫は、創業する事業者が借入をしたい場合、まず最初に頼るべき銀行というイメージをお持ちいただいて良いと思います。

というのも、この銀行は国が100%保有する機関ですので、国の立場として中小零細企業などの活動をサポートするカラーが強めだからです。

都市銀行などのメガバンクは、個人的に預金をするのは別として、こと事業資金の借り入れという点では、中小零細企業や個人事業では難しいケースがほとんどです。

公庫は、事業者の業種や取り巻く環境などに応じて、色んな借入制度があります。

例えば

■ 創業時の一定期間限定で無担保無保証で融資を受けられる「新創業融資制度」

■ 女性やシニア層を支援する「女性、若者/シニア起業家支援資金」

■ 社会的課題の解決を目的とする事業者向けの「ソーシャルビジネス支援資金」

■ 事業承継する事業者向けの「事業承継・集約・活性化支援資金」

など、シーンに応じて申請できるパターンが種々あります。

適用される条件などそれぞれありますが、うまく活用すれば金額や金利面などで有利になったりします。

特に「新創業融資制度」というのが、多くの経営者が最初に頼るものです。

これは「無担保無保証」という、借りる側としてはとても身軽な制度です。

なので、例えば事業を始めるために親族を保証人にして迷惑かけるかもしれないとか、何か財産を担保に入れなくてはならない、ということで悩む必要がありません。

創業時に借入をしようか考える場合は、まずこの公庫を検討してください。

民間の金融機関(制度融資)とは何なのか

公庫のほかに借入を申請できる所といえば、一般の民間金融機関になります。

■ 都市銀行

■ 地方銀行

■ 信用金庫

といった感じです。

民間の金融機関といっても規模感やコンセプトによって種類は様々ですが、中小零細企業や個人事業主が頼るべきといったら、地方銀行(地銀)や信用金庫になるかと思います。

都市銀行でも借りれる場合がありますが、基本的には小~中規模の銀行を選ぶケースが多いです。

借りやすさという点では、③都市銀行→②地方銀行→①信用金庫の順に(規模が小さくなる順に)申請自体は相談しやすい傾向があります。

地元に密着したサービスなどは、小規模の方があると思います。

地方銀行や信金は、細かくいえば色々特徴がありますが(銀行自体の貸付できる限度額やフットワーク、金利の傾向など)、まずは規模感に沿った銀行の選定という視点はあっても良いです。

なので、中小零細企業や個人事業主の場合、開業する時に預金口座を開設するときは、将来借入を考えているのであれば地銀や信金の口座のうち一つ(または二つあると尚可)は開設してみることをおすすめします。

借入の仕組み(取引関係)

公庫と民間の金融機関では、借入をするときに出てくる登場人物に違いがあります。

これは、審査期間や利率など諸々影響します。

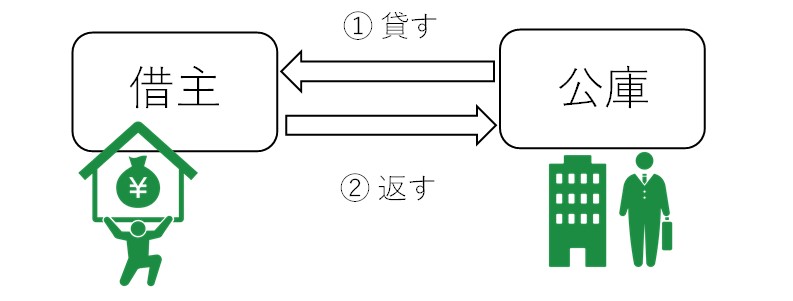

日本政策金融公庫

公庫の場合は、自分と公庫との2者で完結します。

図でいうと、こんなんです。

申し込むのは公庫に行い、審査や入金も公庫が直接行います。

この直接取引する形態を「プロパー融資」といったりします。

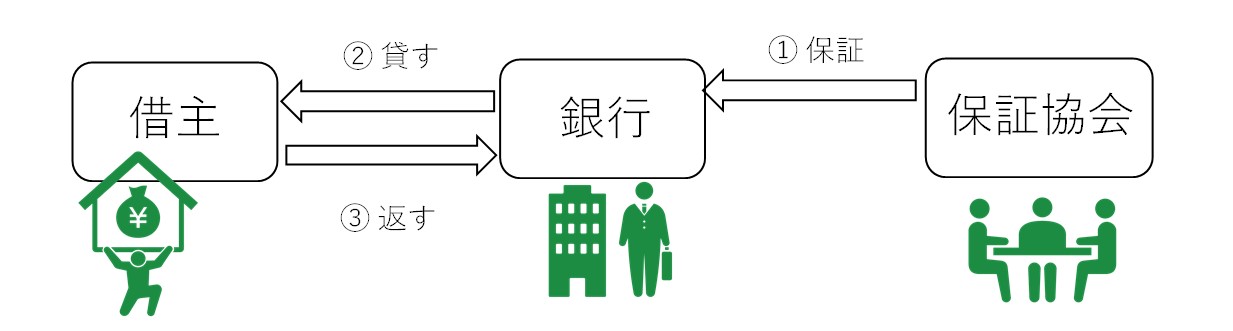

民間の金融機関(制度融資)

民間の銀行の場合は、ひとり増えます。「保証協会」といいます。

この保証協会は、借り手である会社が万が一倒産などによって返済が出来なくなったときに、代わりに銀行に借入資金を弁済してくれるものです。

公庫は国の機関なので中小零細企業や個人事業主を積極的に支援する、いわば大義名分がありますが、民間の銀行は、リスクが高い相手にはあまり積極的に貸したくありません。

とりわけ創業時のように、海のものか山のものかもわからん事業者には慎重にならざるを得ません。

実績もないわけですから、融資判断しようにも難しいのは致し方ないところです。

(だからといって公庫もいつでも借りやすい訳では全然ないです)

なので、銀行は、直接貸すには貸しますが、何かリスク対策となるような後ろ盾、安心がほしいところです。

そこで、「保証協会」という機関が登場して、借入の保証を銀行に行う、ということです。

図にするとこうなります。

借入申請後、まず

①保証協会が保証する

②銀行が借り手にお金を貸す

③借り手は返す

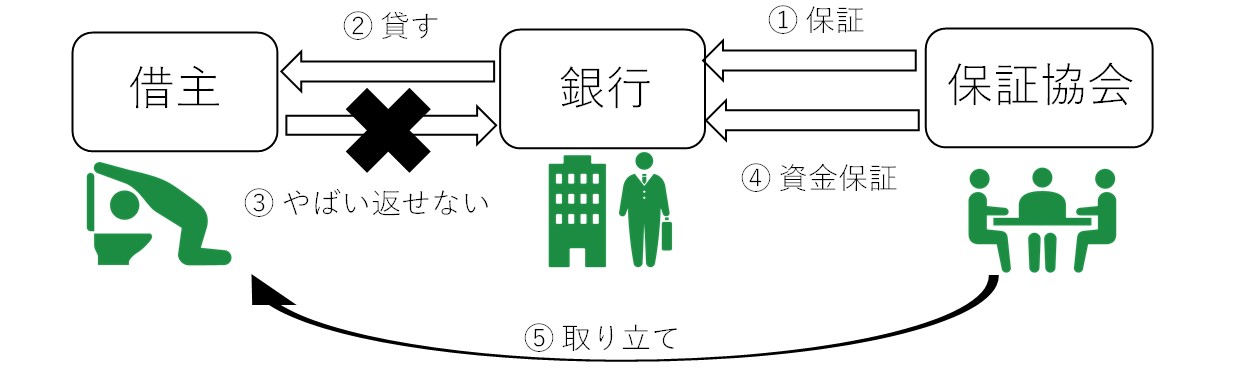

これが、借り手が万が一何かあって返せない場合は、こうなります。

①~②は同じ

③やばい返せない

④仕方ないので、保証協会が銀行に資金保証(※)をする(銀行は取り立て完了)

※これを「代位弁済」といいます

⑤保証協会が、借り手から資金回収する

このような仕組みです。

なので借り手は、返せなくて保証協会が代位弁済したからといって解放されるわけではなく、返す相手が代わるだけです。

ただ、民間の金融機関から借入をしたい場合は、創業時の場合はほぼこの仕組みとなります。

申請~審査~入金までの期間

日本政策金融公庫

公庫からの借り入れは、申請~審査~入金まで約1か月ほどかかるとされています。

季節的なことや内容にもよるので、一概には言えませんが、MAXで1か月という感じです。

私の事務所では創業時の融資サポート(創業融資支援)をよくさせて頂くのですが、申請〜融資可否まで最短で1週間で全て完結したケースがありました。

民間の金融機関

仕組みで説明したように、登場人物が3人出てくる都合上、時間は約1ヶ月半~2ヶ月ほどかかる場合が多いです(またはそれ以上)。

これも、時期的なものや状況次第なのでまちまちです。

公庫の場合は公庫だけに書類を出して審査を受けますが、こちらは①銀行②保証協会の2ヶ所に審査や面談などを受ける必要があるためです。

また、銀行によって提出書類や保証協会との対応の仕方なども変わってきます。

銀行担当が慣れた方ならスムーズですが、人によっては保証協会の対応や銀行内の稟議対応などでバタバタしたり遅くなるケースがあったりします。

こちらの制度を利用する場合は、時間が結構かかると思って逆算的に動きましょう。

金利

日本政策金融公庫

公庫の金利は、公式HPで公表されています。基準利率というやつです。

創業融資で良く使う新創業融資の場合は、令和1年8月時点では2.51%~となっています。

その他、融資制度によって変わってきますし、借入期間によっても変わります。

個人保証を付ける場合は0.1%減免したり、色々パターンがあります。

数年前に比べて、だんだん上昇してきているイメージです。

2011年の震災の影響があった時期は、特別減免制度などがあり相当金利が安くなった案件もありました。

クライアントのなかには、1,000万円を0.25%で借りれたところもあります。(最早ほぼタダです)

民間の金融機関(制度融資)

こちらの場合は、「銀行の利率」+「保証協会の信用保証料」の2つがかかります。

銀行の利率は、銀行の規模によって変わってくる側面があります。

例えばメガバンクは低めですが、地銀~信金になるにつれて高くなるケースもあります。

銀行の体力面などの理由がありますが、その他借り手のリスクによっても当然変わります。

銀行金利はだいたい、金利は1%台~高くて2%台といったところです。

これに信用保証料が加わるわけですが、千葉県の信用保証協会の場合は、一般保証で1.9%などです。

民間の借り入れの場合は、銀行の利率が安くても信用保証料が加わりますので、トータルでの負担感を確認してください。

まとめ

創業時の資金調達(借入)を考える場合、このように公庫か民間の銀行に頼るわけですが、仕組み・かかる時間・金利などそれぞれ特徴が違います。

どちらにするかは状況次第(または両方申請も可)ですが、まずは基本的なところを知って頂ければと思います。

創業時のお悩み解決シリーズとして、これからも断片的に書いていこうと思います。

それでは、ありがとうございました。独立したてのみんな、頑張って!